İçindekiler

Repo nedir?

Kısa vadeli bir menkul kıymetin, öngörülen belli bir dönem sonunda satıcısı tarafından geri alınmasıdır. Para piyasası araçlarından en önemli farkı; bir menkul kıymetin vadesi alıcı ve satıcı tarafından kısaltılabilmesidir.

Repo işlemlerinin konusu olan yatırım araçlarını şu şekilde sıralayabiliriz; Devlet tahvili, hazine bonosu, banka bonosu, banka garantili bono, Kamu Ortaklığı İdaresi ve Toplu Konut İdaresince ihraç edilen borçlanma senetleri, borsada işlem gören borçlanma senetleridir.

Bir başka ifadeyle; haftalık repo faiz oranı TCMB’nin belirlediği bir politika faiz oranıdır. Bir hafta vadeli repo işlemlerine uygulanan faiz, TCMB’nin bir hafta vadeli olarak açtığı repo ihalesine bankaların katılarak ellerinde bulunan mevcut tahvil ve bonoları verip vade sonunda aldıkları parayı iade ettikten sonra tahvil ve bonolarını geri almalarıdır. Merkez Bankasının bu işlemi uygulamasındaki amaç banka ve finans gibi kurumların;

- Piyasadaki uyguladıkları faiz oranlarını,

- Bankalardan alınmış olan kredi miktarını,

- Hisse senetlerini ve

- Dövizin fiyatını istediği yönde etkileyebilmesidir.

Repo çeşitleri nelerdir?

İnsanlar mevcut birikimlerini güvenli ve sabit getirili bir şekilde değerlendirmek için devlet tahvili, hazine bonosu gibi güvenli yatırım araçlarının repo edilmesi ile kısa vadeli getiri elde etmeyi amaçlarlar.

Repo çeşitleri;

Gecelik Repo, Açık Repo, Ters Repo, Karşılıksız(Fiktif) Repo, Sürekli Repo, Döviz Swapı Repoları, Esnek Repo, Vadeye Kadar Repo, Düz Repo

Repo yatırımı nasıl yapılır?

Kısa vadede güvenli bir kazanç elde etmek isteyen yatırımcılar repo işlemlerine başvurmaktadırlar. Repo işlemlerinde kısa vadeli faiz geliri elde edilir. Bankalar ellerinde bulundurdukları yatırım araçlarını (hazine bonosu, devlet tahvili vs. gibi) belirlenen tarihte, parayı geri vermek üzere satış yaptıkları yatırım türüdür.

Repo işlemi yapıldıktan sonra banka, repo yaptığı menkul kıymeti teslim etmelidir. Reponun vadesi geldiği zaman ise anlaşma koşularına uygun olarak geri almalıdır. Herhangi bir sorunla karşılaşılmaması için yatırımcıya mutlaka yapılan işlem ile ilgili makbuz verilir. Yatırımcı da, reponun vadesi dolduğu zaman makbuzu bankaya ibraz ederek parasını geri alır.

Reponun getirisinin yüksek olduğu zamanlar, enflasyonun yüksek olduğu dönemlerdir. Çünkü enflasyonla faizler doğrusaldır. Enflasyonun yüksek olduğu dönemlerde faizlerde yüksek olur. Özellikle Türkiye’ de ticaretle uğrasan kişiler parasını 1-3-5 repo işlemine yatırır ve böylelikle kısa vadeli gelir elde ederler.

Yukarıdaki grafiği incelediğimizde Türkiye’ de repo faiz oranı 2011-2013 yılları arasında azalış göstermiştir. 17-25 Aralık olaylarının etkisiyle 2014 yılında politika faizinde yaklaşık olarak %80 bir artış olmuş ve %9 a yükselmiştir. 2014 yılında politika faizi azalış trendine girmiş ve 2017 yılında tekrar yükselişe geçmiştir.

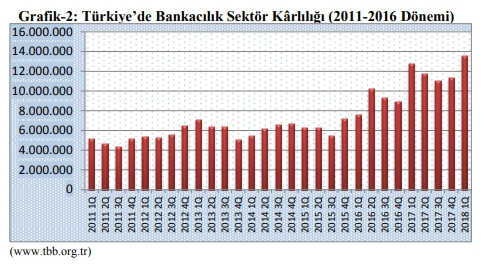

Repo Faiz Oranı ve Banka Karlılığı

Bir hafta vadeli repo faiz oranı ve bankaların kârlılık oranları arasındaki ilişki nasıldır?

İşletmelerin performanslarını belirleyen temel faktör kârlılıktır. Bankalar risk alan ama bu riski hem kendilerine kaynak sağlayan hem de bankadan kaynak kullananları memnun ederek, istenen büyüme ve kârlılık hedeflerine ulaşmayı hedefleyen birimlerdir.

Ülkemizde politika faizi olarak 2010 yılının ortalarına kadar gecelik borçlanma faizi kullanılıyordu. Piyasadaki likidite koşullarının değişmesi sonucu bir hafta vadeli repo faiz oranı kullanılmıştır. 2013 yılının sonlarında ise politika faizi olarak hem haftalık repo hem de gecelik fonlama olarak belirlenmiştir.

Sonuç olarak; politika faiz oranlarıyla banka kârlılıkları arasında doğrusal bir ilişki vardır. Şöyle ki, politika faizi arttıkça bankaların kârlılık oranlarının da arttığı, azaldıkça bankaların kârlılık oranlarının azaldığı görülmüştür.

YatırımKredi Piyasada Yatırım – Kredi – Proje – Finans ve Ekonomi Analiz Rehberiniz

YatırımKredi Piyasada Yatırım – Kredi – Proje – Finans ve Ekonomi Analiz Rehberiniz

Bankalardan repo ve hazine bonosu karşiliksiz olabilir.. banka batinca …tmsf guvencesi yok