İçindekiler

Büyük Gümüş Spekülasyonu: Hunt Biraderler Olayı

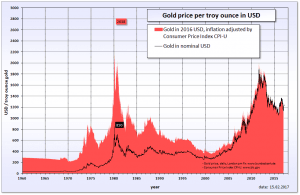

Bu yazımızda tarihin en büyük spekülasyonlarından biri olan gümüş spekülasyonu ve bunu yapan Hunt biraderler (Hunt Brothers) hakkında bilgi vereceğiz. Gümüş Spekülasyonu, Gümüş fiyatlarını onlarca kat yükseltmiş, onunlar beraber altın fiyatlarında da balon oluşmasına neden olmuştur.

Gümüş Nedir?

Altın; doğada serbest halde bulunan, kolay işlenebilen, parlak sarı renkte, değerli bir elementtir. Eski çağlardan beri insanlığın farklı şekillerde kullanmış olduğu altın, çoğunlukla yatırım aracı olarak karşımıza çıkmaktadır. Ama günlük yaşamın hemen her alanında kullanılmaktadır.

Finansal sistem içerisinde olmazsa olmazlar arasında yer alan altın, merkez bankalarının gözbebeğidir ve uyguladıkları politikaların gücünün bir kısmı sahip oldukları rezervlerden gelmektedir. Bir yatırımcı için de güvenilir bir limandır.

Altın ve bakırdan sonra keşfedilen emtia gümüşün M.Ö 3100 yıllarında Mısırlıların ve M.Ö 2500 yıllarında Çinliler ve Persler tarafından öncelikle süs eşyası daha sonradan para birimi olarak kullanıldığı biliniyor. Finansal piyasaların en çok işlem gören emtiaları arasında yer alan gümüş yatırımcıların gözdesi olmuştur. Özellikler son yıllarda merkez bankalarının rezervlerinde ikinci para birimi olarak da tutulmaya başlanan gümüş ve altın arasında korelasyon çok yüksektir. Altın fiyatlarını etkileyen her unsur doğrudan gümüş fiyatlarını da etkiler. Jeopolitik riskler, faiz oranları, enflasyon ve merkez bankalarının açıklamaları gümüş fiyatlarını etkileyen ana unsurlar olarak sıralanabilir. Bunların yanı sıra gümüş sanayide talebi yüksek bir emtiadır ve global ekonomideki değişimlerden de direk olarak etkilenmektedir.

Gümüş ve dolar arasında ters korelasyon vardır. Bu sebeple doların her hareketi gümüşün fiyatını da etkileyebilir. Örneğin; dolar değer kazanırsa gümüş fiyatları genellikle düşer, dolar değer kaybederse de gümüş değerlenir.

Gümüş, hem sektörel hem de ekonomik açıdan son derece önemlidir. Finans piyasalarında yüksek işlem hacmi yatırım araçlarındandır ve altın alternatifi olarak yatırım yapılmaktadır. Tarihi açıdan ise paralarda kullanılması gümüşün ne kadar değerli bir metal olduğunu açıklamaktadır. Bunun dışında birçok endüstride kullanılıyor olması da vazgeçilmezler arasında yer aldığını göstermektedir.

İlk olarak Romalılar tarafından işlenen gümüş, günümüzde birçok endüstride kullanılmaktadır. Dişçilikten elektrik-elektroniğe kadar geniş bir kullanım alanı mevcuttur. En çok takı ve süs eşyası olarak kullanılmaktadır. Gümüşün elde edilmesi de oldukça meşakkatli bir iştir. Doğal gümüş, saf veya daha çok altın, bakır, cıva gibi diğer metallerle alaşım halindedir.

Bugün finans ve ekonomik piyasalarıyla ilgili birçok haberin arkasında gizli bir spekülatör bulunduğunu görüyoruz. Örneğin: döviz krizleri, borsada yaşanan balonlar ve çöküntüler, türev fiyaskoları ve teknolojik yenilikler… ABD’de her gün milyonlarca bireysel yatırımcı hisse alıp satmakta. Amerikan ekonomisinin 1990’lardaki başarısı büyük ölçüde borsaya akan spekülatif fonlardan kaynaklanmıştır. Bu, yeni şirketlerin suyun yüzünde kalmasına, eskilerin ise birleşmesine olanak verirken, şirketleri yatırım yapmaya, yatırımcıları da borsadan kazandıklarının bir kısmını harcamaya teşvik etmiştir.

Spekülasyon Nedir?

Spekülasyon geleneksel olarak piyasa fiyatlarındaki değişikliklerden kar sağlama girişimi olarak tanımlanmıştır. Bu nedenle herhangi bir sermaye kazancı beklentisiyle güncel gelirlerden feragat etmek spekülasyon sayılmaktadır. Yatırım genel olarak pasif iken, spekülasyon aktiftir. Avusturyalı iktisatçı J. A. Schumpeter’e göre, ‘‘spekülatörle yatırımcı arasındaki fark, ‘ticaret yapma’ niyetinin, yani hisse fiyatlardaki dalgalanmalardan kar etme amacının olup olmamasına göre tanımlanabilir.’’ Spekülasyonu yatırımdan ayıran çizgi öylesine incedir ki, başarısız bir yatırıma spekülasyon adı verilirken, başarılı bir spekülasyonun yatırım olarak tanımlandığı söylenmektedir.

Wall Street uzmanı Fred Schwed yatırımla spekülasyon arasındaki farkı netleştirmeye çalışmak, ‘‘sorunlu bir yetişkine Aşk ile Tutku’nun iki farklı şey olduğunu açıklamak gibi bir şeydir. Farklı iki şey olduğunu anlar, ama kendi sorununu ortadan kaldıracak ölçüde farklı görünmediklerini düşünür,’’ der. Schwed’e göre: ‘‘Spekülasyon küçük bir parayı büyük paraya çevirmek için yapılan, muhtemelen başarısız olacak bir girişimdir. Yatırım ise, büyük paranın küçülmesini engellemek için başarılı olması gereken bir girişimdir.’’

İnsanlar belirsizliklerle karşı karşıya kaldıklarında bu tür önlemlere başvururlar. Finansal belirsizliğe verilen ad ‘‘ risk’’tir. Hunt biraderler de büyük bir risk alarak 1973 yılından başlayarak gümüşte yaptıkları spekülasyon, finansal piyasalar tarihinin unutulmazları arasındadır.

Gümüş Spekülasyonu ve Hunt Biraderler

Makalemizin bu bölümünde sizlerle öncelikle Hunt Biraderlerin hikayesini paylaşacağız. Sonra da onların büyük gümüş spekülasyonuna yönelik ayrıntıları vereceğiz.

Hunt Biraderler Kimdir?

Babaları Haroldson L. Hunt 1920’lerde başlayan petrol furyasında Arkansas ve Lousiana eyaletlerindeki oldukça cesaretli ve başarılı adımlar atmış, önemli başarılar elde etmiş.H.L.Hunt’ın büyük oğullarından Bunker; bir yandan babasından ayrı olarak Amerika’da petrol arama ve çıkarma faaliyetlerini büyütürken, diğer yandan da yurtdışına el atmış. O sıralarda kardeşlerinden Herbert, babalarının Hunt Oil firmanıni yönetirken, Lamar da Amerikan Futbol Ligi’ni organize ediyormuş.

Bunker, başarısız Pakistan deneyiminden sonra, Libya’da iki sahada arama ve çıkarma lisansı alıyormuş. 1961’de BP ile yarı yarıya ortak olduğu 65 no’lu sahada, Afrika’da o güne kadar keşfedilen en büyük petrol yatağı bulunuyormuş. Rezervden Bunker’in payına düşen rakam 7 milyar dolar hesaplanıyor ki bu rakam onu; 35 yaşında bir anda dünyanın bir numaralı zengini haline getiriyor. Bu arada ABD’de petrolün yanı sıra et, şeker ve pizza zincirlerine de yatırıma devam ediyormuş. 1970’lere gelindiğinde yıllık geliri 30 milyon dolarlara ulaşıyormuş.

Bunker; artan enflasyon, Vietnam Savaşı ve Ortadoğu’daki karışıklıkları da göz önüne alarak varlıklarının bir kısmını artık güvenli “limanlara” yatırmaya karar vermiş. O günlerde ABD vatandaşlarının altın almaları yasak olması nedeniyle de gümüş almaya karar vermiş ve 1970-73 arasında ons gümüş 1.5-3 dolar arasında değişen fiyatlardan 200 bin ons gümüş almış.

Aynı yıllarda Libya’da Kaddafi iktidarı ele geçirmiş ve petrolü devletleştirmeye karar vermiş. Bunker’in BP ile ortak olduğu saha da devletleştirilen sahalardan biri. Artan enflasyonun da gelirlerini erittiğini düşünen Bunker, Herbert Hunt Biraderler ile birlikte 1973-74 yıllarında borsalardan, dünya gümüş üretiminin yüzde 8’ine denk gelen 55 milyon onsluk kontrat satın almış. Ardından da tüm bu kontratların “fiziki olarak teslimini” istemiş. Bu miktar borsalardan o güne kadar talep edilen en büyük fiziksel teslimat rakamıdır.

1979 yılında Bunker ve Herbert Hunt Biraderler, iki Suudi şeyhle birlikte Bermuda’da Metal Investment adlı bir şirket kurmuş. Yaz aylarında 8 dolara yükselmiş olan gümüş fiyatları; bu şirket aracılığıyla sonbaharda fiziki teslimi yapılmak üzere COMEX ve CBOT’tan yapılan 43 milyon onsluk alım sonrasında iki ay içinde 16 dolara yükseliyormuş. Ancak bu alımlar; kayıtlı depolarında 120 milyon ons gümüş stoğu bulunan iki borsayı da panikletmeye yetiyor.

Bunker, fiziksel olarak arzın önemli bir kısmını aldığından dolayı, alımlarla devam ettikleri takdirde fiyatların patlayacağını düşünüyormuş. Daha da alıyor ve 1979’un son gününde fiyat 34.45’e ulaşıyormuş. 17 Ocak 1980’de gümüş gün içinde 50 doları görmesine rağmen Bunker almaya devam ediyormuş. Hunt’ların o andaki pozisyonlarının değeri 4.5 milyar dolarken, kârları 3.5 milyar doları buluyormuş.

21 Ocak’ta COMEX, gümüş ticaretini durdurmuş Sadece pozisyon kapatma emirlerini kabul edeceklerini açıklamış. Mart ortasında gümüş 21 dolara gerilerken, Fed faiz artırıyormuş. Faizlerin artması, gümüş spekülasyonu için kullanılan paranın da maliyetini de artırıyormuş.

International Metal’in elinde bulundurduğu 60 milyon kontratlık pozisyonun günlük “marjin ihtiyacı” 10 milyon dolara ulaşmış. Bunker halen daha fiyatı yukarı götürmenin ancak ve ancak yeni alımlarla olabileceğine inanıyormuş. Elindeki gümüşleri teminat göstermesine rağmen, ne Avrupa’dan ne de Ortadoğu’dan yeni para bulma çabaları sonuç vermedikçe fiyat daha da aşağı düşüyormuş. En nihayetinde 25 Mart’ta günlük marjin ihtiyaçları 135 milyon dolara ulaşıp da bunu ödeyemediklerinde “biraderler” için yolun sonuna gelinmiş ve iflas etmişler.

Hunt biraderler, mali piyasaları ve aracı kurumları tehlikeye atmıştır. Federal düzenleyicileri ve ulusal bankalarını 1 milyar dolarlık bir krediyle adım atmaya zorlamıştır. Bu da yıllarca süren davalara, sivil suçlamalara, para cezalarına, hasar iddialarına ve iflas işlemlerine yol açmıştır. Yine de emlak, petrol, gaz, sığır, kömür, safkan ahırlar ve diğer varlıklar sayesinde cezai suçlamalara tabi olmamışlardır. Bundan sayısızca insan etkilenmiştir. Külçe ve vadeli işlem sözleşmeleri satın alan spekülatörlerin ağır kayıpları olmuştur. Gümüş ticaretine yeni kurallar ve sınırlamalar getirilmiştir.

KAYNAKÇA:

*Şeytan Sofrası Finansal Spekülasyonlar Tarihi –Edvard Chancellor-

*dallasnews.com

*gazetevatan.com

*bilgihanem.com

*anapara.com

YatırımKredi Piyasada Yatırım – Kredi – Proje – Finans ve Ekonomi Analiz Rehberiniz

YatırımKredi Piyasada Yatırım – Kredi – Proje – Finans ve Ekonomi Analiz Rehberiniz