İçindekiler

Cari Oran Nedir?

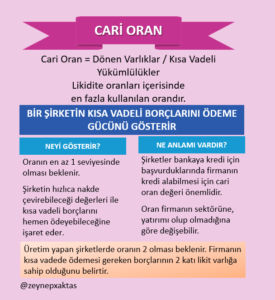

Cari oran, (İngilizcesi: Current Ratio) bir şirketi temel analiz ile değerlendirmek istediğinizde kullanabileceğiniz, dönen varlıkların kısa vadeli yabancı kaynaklara bölünmesi ile elde edilen bir orandır. Cari oran da bir çeşit likidite oranı olup şirketin kısa vadeli borçları ödeme gücünü ölçmek ve şirket sermayesinin bu konuda yeterli olup olmadığını anlamak için kullanılır.

Cari Oran Hesaplanması

Bir şirketin cari oranını hesaplamak için şirketin bilançosundaki dönen varlıklar kalemi ile kısa vadeli yabancı kaynaklar kalemini bölebilirsiniz.

Örneğin:

Tukaş A.Ş hissesinin 2022/6 yani ikinci çeyrek

- Duran varlıkları : 1.163.455.231 TL

- Kısa vadeli borçları (yükümlülükleri) : 587.375.141 TL

Cari Oran: 1.163.455.231 / 587.375.141 = 1.981 gibi 2’ye yakın bir sonuç elde edilmektedir.

Neden Hesaplanır?

- Şirketin kısa vadeli borçlarını ödeme gücünü tespit etmek. Şirketin varlıkları kısa vadeli borcunu ödemek için yeterli mi?

- Şirketin atıl likiditesi var mı?

- Bankalara kredi başvurusunda bulunulduğunda bankalar şirketlerin cari oranına bakarak krediyi geri ödeme riski olup olmadığını anlamaya çalışır.

- Firmanın işlerinde aksama olup olmayacağı hakkında da bilgi verir?

Neden Artar?

- Şirket sermaye artışı yapmış olabilir.

- İşleri nedeniyle kar yüksek kar etmiş olabilir

- Kısa vade yerine uzun vadeli borçlanmış olabilir

- Satıcılardan uzun vadeli yüklü mal almış olabilir

Neden Azalır?

- Kısa vade borçlanmak durumunda kalmıştır ( Şirkete özel ya da ülke ekonomisine özel olabilir)

- Ortaklarına kar dağıtımı yaptığı için dönen varlıkları azalmıştır

- Şirket zarar etmiş olabilir

- Şirket dönen varlıkları yerine duran varlık almış olabilir. ( Bu duruma dikkat edilmelidir, büyüme amacıyla yapılmış olabilir.)

Cari Oran Nasıl Yorumlanır?

Her finansal oran gibi bu oranda ülkeye, sektöre göre farklı şekilde yorumlanabilmektedir. Fakat genel olarak kabul edilen dönen varlıkların en azından kısa vadeli borçlara eşit olması yani Cari oranın 1 olmasıdır.

Cari oran 1’in altında ise şirket kısa vadeli borcunu ödeme güçlüğü çekecek şeklinde yorumlanır. Kısa vade borç bulma konusunda zorlanabilir.

Cari rasyonun 1’in üstünde olması iyiye işaret olup 2 ‘ye yaklaştıkça daha olumlu bir durumdur.

Cari oranın 4-5 gibi değerler alması ise şirketin borç yerine likit parası kullandığı şekilde yorumlanabilir. Kısa vadeli faizlerin yüksek olduğu durumda cari oranın yüksek olması makbulken eğer kısa vadeli faizler düşükken cari oran halen yüksek ise şirketin atıl likiditesi var, kısa vadeli kaynakları etkin kullanamıyor şeklinde yorumlanabilir.

Dikkat edilmesi gereken hususlar

Cari rasyo hesabında duran varlıklar söz konusu olduğu için duran varlıkları oluşturan kalemlerdeki değişim iyice irdelenmelidir.

Örneğin;

- Alacaklar hesabındaki alacaklar içerisinde alınması mümkün olmayan (batık) alacak var mıdır?

- Şirketin dönen varlığı azaldıysa bunun nedeni duran varlık alımı olabilir mi?

- Kısa dönem borçların artma nedeni ülkede kredilere yönelik her firmayı etkileyen bir faktörden mi kaynaklandı?

- Şirketin tahsilatları nasıl? Hızlı mı? Yavaş mı?

Cari Oranı Etkileyen Alt Muhasebe Kalemlerine aşağıdaki tablodan bakabilirsiniz.

| Dönen Varlıklar |

| Nakit ve Nakit Benzerleri |

| Finansal Yatırımlar |

| Ticari Alacaklar |

| Finans Sektörü Faaliyetlerinden Alacaklar |

| Diğer Alacaklar |

| Müşteri Sözleşmelerinden Doğan Varlıklar |

| Stoklar |

| Canlı Varlıklar |

| Diğer Dönen Varlıklar |

| Kısa Vadeli Yükümlülükler |

| Finansal Borçlar |

| Diğer Finansal Yükümlülükler |

| Ticari Borçlar |

| Diğer Borçlar |

| Müşteri Söz. Doğan Yük. |

| Finans Sektörü Faaliyetlerinden Borçlar |

| Devlet Teşvik ve Yardımları |

| Ertelenmiş Gelirler (Müşteri Söz. Doğan Yük. Dış.Kal.) |

| Dönem Karı Vergi Yükümlülüğü |

| Borç Karşılıkları |

| Diğer Kısa Vadeli Yükümlülükler |

Hisse Senedi Seçerken En Çok Kullanılan Temel Finansal Oranlar

Hisse Senedi Seçerken en sık kullanılan temel finansal oranları öğrenerek şirketlerin bilançolarını daha etkili şekilde analiz edebilirsiniz. Aşağıdaki linklere tıklayarak bu konuda detaylı şekilde hazırladığımız makalelere göz gezdirebilirsiniz.

YatırımKredi Piyasada Yatırım – Kredi – Proje – Finans ve Ekonomi Analiz Rehberiniz

YatırımKredi Piyasada Yatırım – Kredi – Proje – Finans ve Ekonomi Analiz Rehberiniz